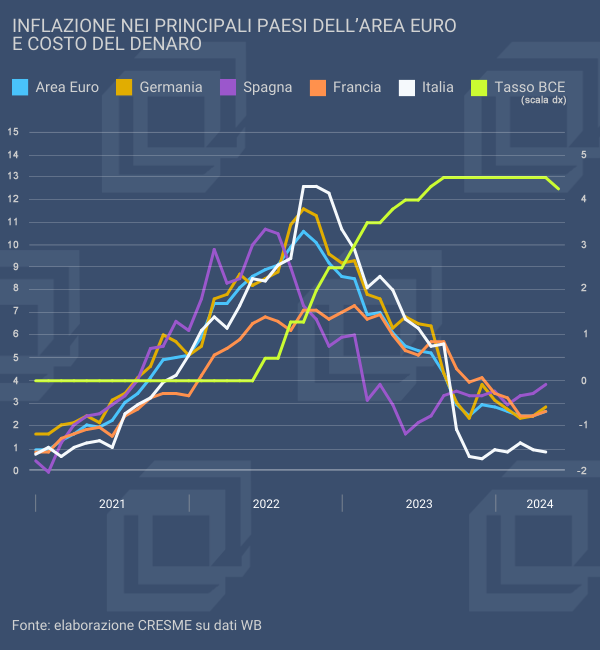

Tre anni dopo, la variazione dei prezzi al consumo in Italia (dato di giugno) ha segnato un +0,9% su base annua; nell’area euro l’inflazione era ancora al 2,5%, ben al di sopra della soglia di riferimento; il tasso della BCE, dopo un primo timido taglio, si è portato al 4,25% (politica monetaria recessiva).

Anche tornando indietro di sei mesi, a novembre 2023 l’inflazione italiana si attestava già allo 0,6%; nell’area euro era al 2,4%; la politica monetaria al 4,5% (politica monetaria recessiva).

In pratica, nonostante l’indice dei prezzi nel nostro Paese abbia abbondantemente e stabilmente raggiunto e superato la soglia di riferimento del 2% e nonostante la dinamica economica mostri evidenti segnali di indebolimento, il costo del denaro si mantiene su livelli storicamente elevati. A titolo di paragone, il massimo raggiunto dal tasso di riferimento della BCE nel periodo precedente la grande crisi finanziaria globale è stato del 4,25% (ottobre 2008). Anche nel 2001, prima dell’attacco alle Torri Gemelle, il costo del denaro nell’Area Euro era al 4,25%.

In questa fase, appare evidente come l’impossibilità per un paese come l’Italia di modificare la politica monetaria in funzione delle dinamiche economiche interne rappresenti un fattore penalizzante. Più in generale, una politica monetaria comune in un contesto europeo disomogeneo, caratterizzato da traiettorie inflazionistiche diversificate, può rappresentare un serio problema per lo sviluppo economico dei paesi membri; essa può, infatti, opporsi agli sforzi espansivi di politica fiscale messi in atto dai singoli paesi per sostenere redditi e occupazione, rischiando di trasformarsi in una vera e propria “Trappola Monetaria”.

Per meglio comprendere cosa si intenda con il termine trappola monetaria, è utile ricordare come il paniere dei prezzi armonizzato dell’area euro viene costruito:

- Ogni paese membro dell’area euro compila il proprio paniere nazionale, che riflette le abitudini di consumo specifiche di quel paese.

- Questi panieri nazionali sono armonizzati secondo criteri comuni stabiliti da Eurostat, l’ufficio di statistica dell’Unione Europea – ciò significa che, pur riflettendo le peculiarità nazionali, i panieri seguono una metodologia comune per garantire la comparabilità dei dati.

- I dati dei panieri nazionali vengono aggregati da Eurostat per costruire il paniere dell’area euro.

- La principale base per la ponderazione dei panieri nazionali è la quota di consumo finale delle famiglie di ciascun paese – questo riflette quanto ogni paese contribuisce al consumo totale delle famiglie nell’area euro.

In sostanza, la ponderazione dei panieri nazionali nell’Indice dei Prezzi al Consumo Armonizzato (IPCA) dell’area euro avviene considerando il peso economico di ciascun paese membro. È allora immediato cogliere il senso del termine “Trappola Monetaria”, nella misura in cui: la BCE adotta una politica monetaria restrittiva con tassi di interesse elevati per combattere l’inflazione generale nell’area euro; l’elevato costo del denaro rende più costoso il credito per famiglie e imprese, riducendo la spesa per consumi e investimenti; la riduzione dei consumi di un paese (come nel caso dell’Italia) con dinamica dei prezzi che anticipa la tendenza generale vede calare il suo contributo al consumo totale delle famiglie nell’area euro; di conseguenza, il suo peso nel Paniere dei prezzi Armonizzato si riduce, diminuendo la sua influenza sulle decisioni di politica monetaria della BCE.

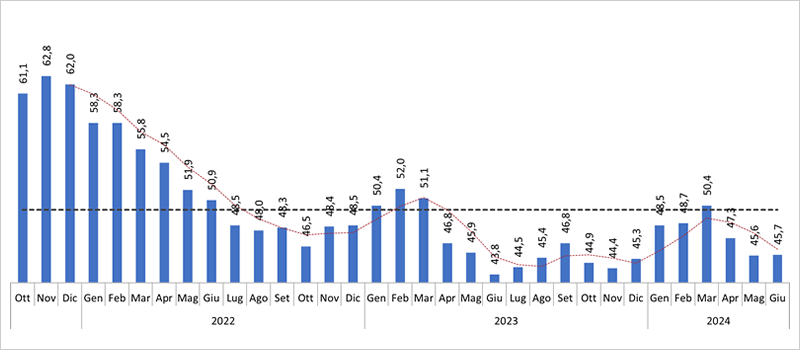

Questo meccanismo comporta una serie di evidenti criticità. In primo luogo, un paese con una dinamica dei prezzi in calo potrebbe aver bisogno di politiche espansive per stimolare la crescita, ma la politica restrittiva della BCE potrebbe non tenerne conto, soffocando i tentativi di ripresa della domanda interna; in un contesto congiunturale fragile ed esposto all’incertezza generale, tassi di interesse persistentemente elevati potrebbero infatti diventare velocemente onerosi e penalizzanti per imprese e famiglie consumatrici.

Grafico – Indice PMI manifatturiero per l’economia italiana (livello inferiore a 50 indica recessione)

Fonte: S&P Global

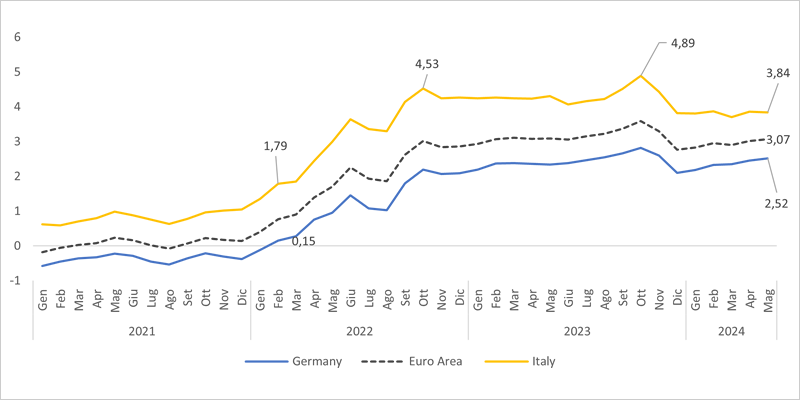

In secondo luogo, la politica restrittiva della BCE potrebbe limitare la capacità del governo nazionale di adottare misure fiscali per sostenere la crescita e l’occupazione; il paese potrebbe ad esempio vedere aumentare rapidamente il costo del servizio del debito pubblico, aggravando eventuali problemi di bilancio.

Grafico – Rendimenti Titoli di Stato a 10 anni (Germania, Italia e paniere Euro Area con pesi costanti)

Fonte: ECB

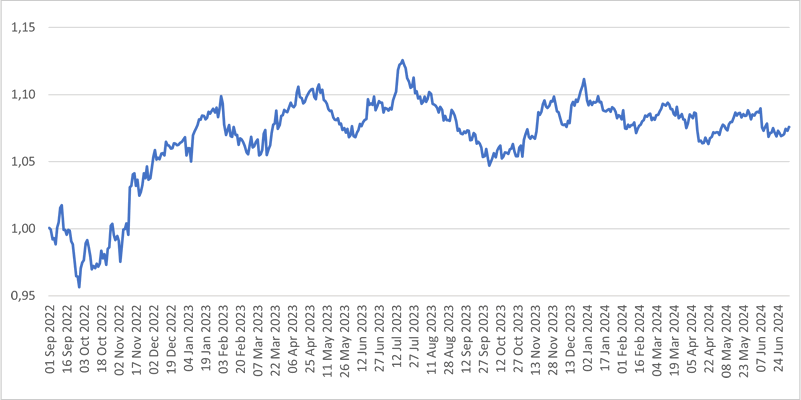

Inoltre, la politica restrittiva potrebbe portare a un apprezzamento dell’euro, riducendo la competitività delle esportazioni; un prolungamento della fase di restrizione monetaria, impattando sulla domanda interna e sulla competitività internazionale delle imprese, potrebbe quindi spingere il paese in recessione, minando la fiducia di imprese e famiglie e aggravando disoccupazione e il sottoutilizzo delle risorse.

Grafico – Tasso di cambio euro-dollaro (settembre 2022, luglio 2024)

Fonte: ECB

Concludiamo con una considerazione di carattere più generale: strategie monetarie restrittive, percepite come inappropriate e protratte troppo a lungo, possono alimentare l’instabilità politica. Se la politica monetaria comune è vista come dannosa, questo può accrescere il sentimento nazionalistico e l’attenzione dei cittadini verso movimenti che si oppongono alle politiche comuni – non solo monetarie – diventando un fattore di instabilità in grado di compromettere gli obiettivi a medio-lungo termine dell’agenda europea.