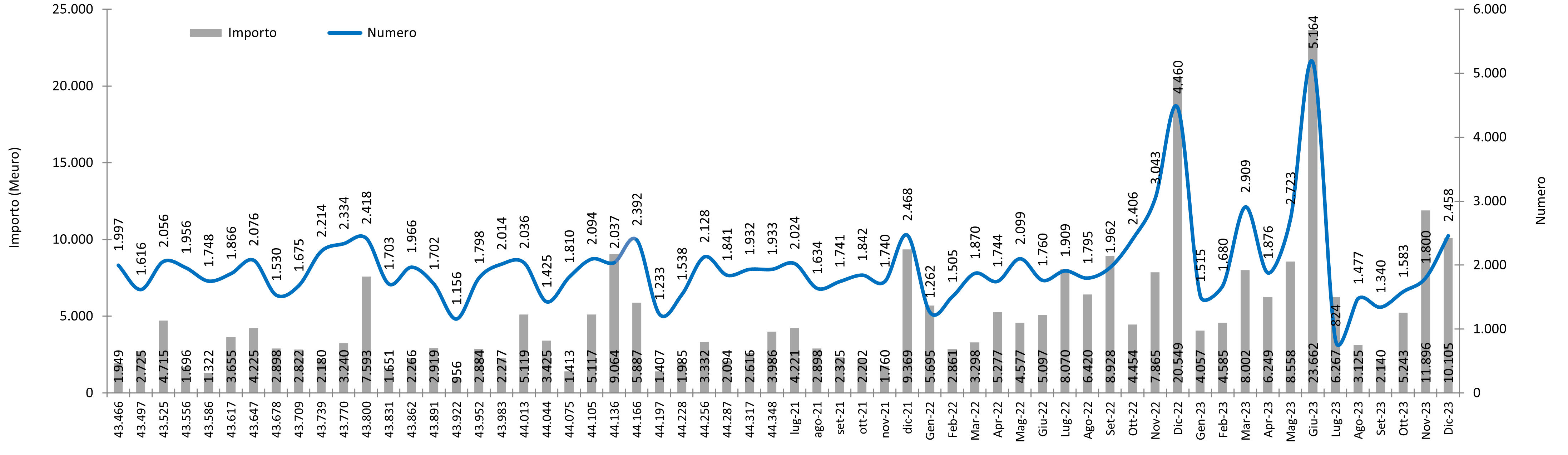

Ci sono tanti numeri importanti e di grande attualità, anche politica, nel dossier del CRESME con i dati dei bandi di gara e delle procedure avviate di opere pubbliche nel 2023. Anzitutto l’andamento dell’anno, come già si evince dal grafico pubblicato qui sotto. Il 2023 ha tenuto benissimo il confronto con l’anno dei record del PNRR, il 2022, addirittura sopravanzandolo di quasi 11 miliardi e del 13%: erano 83 miliardi di euro nel 2022, sono diventati 93,9 nel 2023. Un dato che sorprenderà quelli che sostenevano che la spinta del PNRR era ormai esaurita e anche quelli per cui il PNRR non era mai partito. Aggiungiamo tra gli scettici anche coloro che pensavano che il codice degli appalti avrebbe paralizzato tutto. Certo che il dato vero in termini di impatto economico arriverà con l’apertura dei cantieri, ma questo dato 2023 conferma che una straordinaria macchina amministrativa e progettuale è stata messa in moto dal PNRR nel 2022 ed è continuata nel 2023, senza cesure a metà anno per le nuove regole (che non hanno impattato sul PNRR, è bene ricordarlo).

Grafico: I bandi degli ultimi 24 mesi (importi in milioni di euro)

C’è un dato che più degli altri farà discutere di questo dispiegamento di forze: il clamoroso boom dei comuni che passano da 11,8 a 24,6 miliardi (+108%). Non è in discussione che parte di questo dato nasca dal PNRR, si può discutere quanta parte. Ebbene, sappiamo che nella revisione del PNRR sono stati sacrificati 10 miliardi di progetti comunali, stralciati dal piano europeo e in attesa di finanziamenti alternativi che dovrebbero arrivare con il decreto Fitto di fine mese. Sarà comunque inevitabile un rallentamento, che in parte c’è già stato, a causa dell’incertezza dei finanziamenti e probabilmente dall’allungamento dei tempi di realizzazione. Questi 24,6 miliardi sono una macchina accesa che forse non partirà per mancanza di benzina. Almeno una parte.

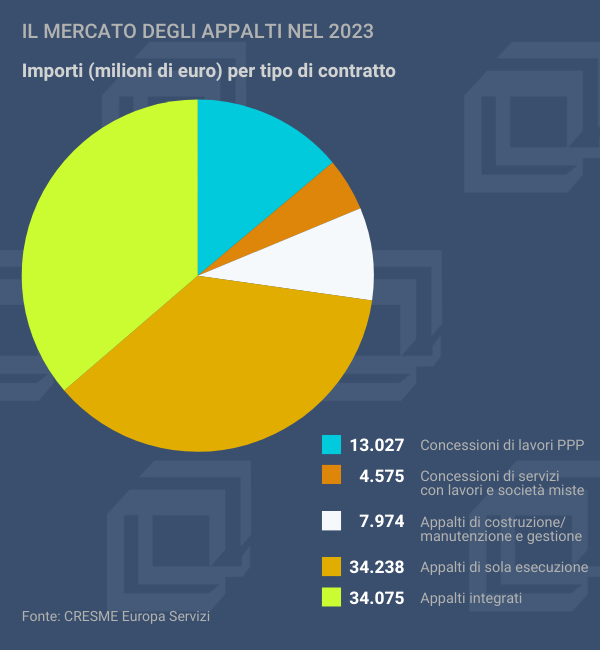

Altri due dati sono significativi rispetto alle partite politiche collegate al PNRR. Il primo è il dato sull’appalto integrato che resta una quota molto alta del mercato complessivo, il 36%, tuttavia in leggera flessione rispetto al 2022 quando era il 40%. Molti identificano l’appalto integrato con il PNRR che in effetti ha segnato, anche grazie al decreto legge 77/2021, l’avvio della liberalizzazione di questo strumento contrattuale che però ormai è diventato centrale nel mercato, ben oltre il PNRR. Dire quindi che la leggera flessione dell’appalto integrato è un primo segno di rallentamento del PNRR è un’affermazione che va quanto meno verificata alla luce degli sviluppi del 2024.

Ma c’è un altro segnale, più forte, che fa propendere per la considerazione che effettivamente siamo entrati nella coda dell’effetto PNRR sull’avvio delle procedure e della pubblicazione dei bandi. Il picco è stato a giugno con il dato più alto della storia: 5.164 bandi per 22,66 miliardi, praticamente in un mese quanto si faceva in un anno fino al 2020. In termini di importo è +364% rispetto al giugno 2022. Va benissimo che questa spinta è stata determinata in gran parte dalla “paura del nuovo codice”, entrato in piena operatività dal 1° luglio. Ma dopo questo picco, nei mesi successivi hanno prevalso i segni meno rispetto al corrispondente del 2022. In particolare dicembre, con 10,1 miliardi messi a gara o avviati a procedura, ha segnato una riduzione del 50% rispetto al dicembre 2022 (che comunque è il secondo dato di tutti i tempi).

Effetto codice o anche effetto PNRR? Anche visto dal Piano di resilienza questo rallentamento rientra nella fisiologia, se non altro perché ora le scadenze PNRR si spostano sull’aggiudicazione degli appalti e sull’apertura dei cantieri. Diciamo che questa fase dei bandi PNRR si può considerare completata e ora c’è da immaginare davvero che nei prossimi anni non avremo certamente questi numeri. Anche l’attenzione degli osservatori si sposta dalla carta al cantiere: lì c’è da recuperare i ritardi di spesa confermati anche dalla Nadef. Quindi nel 2024 ci si può attendere una flessione da PNRR, mentre sembra da escludere un effetto codice in termini di procedure avviate. Potrebbe esserci in numero di bandi sempre per la prevalenza degli affidamenti diretti, che però hanno ormai un monitoraggi abbastanza attento dall’ANAC. Semmai – e gennaio ha dato le prime avvisaglie – potrebbe esserci un temporaneo effetto digitalizzazione per i primi mesi dell’anno, ma sembra un effetto destinato a durare poco.

Ancora una curiosità sulla struttura del mercato. L’altra fetta consistente della torta, appaiata in valori assoluti (34 miliardi circa) e percentuali (36%) all’appalto integrato, è il tradizionalissimo e un po’ vetusto appalto di sola esecuzione dei lavori (affidato sulla base di un progetto esecutivo, anch’esso specie in estinzione…). Dietro questue due macrotendenze, il restante 27-28% è dato da concessioni di lavori o comunque da appalti misti che, in scala nazionale o territoriale, presentano quote consistenti di gestione e di manutenzione, oltre che di lavori. Altro dato da tenere d’occhio in un segmento – gestione infrastrutturale e di servizi legati a infrastrutture – che pure presenta tratti di liberalizzazione delle regole, accentuata dal nuovo codice appalti.