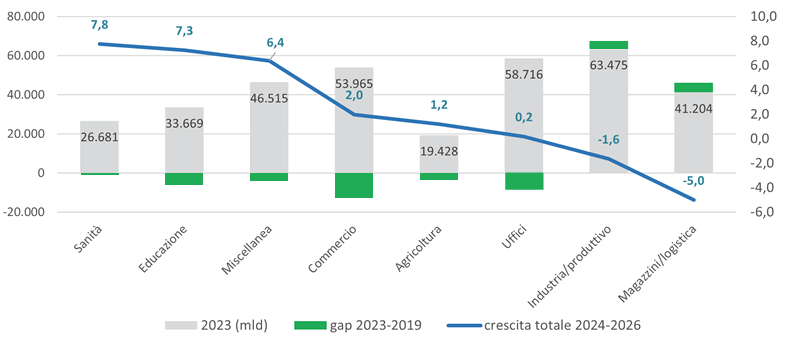

Guardando alla dinamica, il settore dell’edilizia sanitaria e quello dell’edilizia scolastica di tutti i livelli, mostrano senza dubbio le migliori prospettive, con una crescita complessiva nel triennio 2024-2026 del 7,8% e 7,3% rispettivamente. Segue il settore miscellanea con un importante +6,4%.

Nuovi investimenti non residenziali per ambiti di attività – Valori assoluti in milioni di euro, variazioni % su valori a prezzi 2023

Fonte: elaborazione Cresme su dati Euroconstruct, giugno 2024

Con le altre tipologie di immobili non residenziali, si scende ad un incremento complessivo rispetto ai livelli di spesa del 2023 di appena 2 punti percentuali per negozi e centri commerciali, pari ad appena l’1,2% per gli immobili con finalità agricole, arrivando alla stagnazione stimata per gli uffici. Con le due tipologie che più strettamente risultano collegate alle attività economiche di tipo privato, lo scenario vira in negativo, con un calo complessivo dell’1,6% per gli investimenti in nuovi capannoni ed immobili con finalità produttive, e una ben più rilevante contrazione dei livelli di spesa per il comparto dei magazzini e della logistica (-5%).

Guardando però ai livelli, sono a ben vedere solo questi ultimi due segmenti ad aver recuperato, alla fine del 2023, il volume di investimenti persi dal 2019, mentre il gap rimane ampiamente negativo per tutti gli altri settori. Tra quelli “pubblici”, questo è vero soprattutto per l’edilizia scolastica, con un saldo ancora da recuperare pari al 9,7%, ovvero alla fine del 2023 mancano all’appello più di 6,3 miliardi di euro. Molto negativo il bilancio per il settore “misto” degli uffici che, con un livello di spesa attestato su poco meno di 59 miliardi nel 2023, risulta ancora inferiore del 13% rispetto al 2019 (9 miliardi in meno). In termini assoluti il saldo negativo più rilevante riguarda il settore del commercio, che ha assorbito investimenti per nuove costruzioni per quasi 54 miliardi alla fine del 2023, ovvero quasi 13 miliardi in meno rispetto al 2019, circa il mercato irlandese e portoghese messi insieme.

L’edilizia scolastica e quella sanitaria risultano trainate, nello scenario di breve termine, da un lato da un’offerta carente, come emerso in molti casi con l’emergenza sanitaria, ma anche da una domanda crescente nei paesi che testimoniano una importante pressione demografica alimentata dai flussi migratori, così come da una domanda crescente di alcune tipologie di servizi derivante dalle modifiche della struttura demografica. L’altro driver di questi segmenti di mercato è la necessità di dotare il patrimonio di edifici che rispondano ai requisiti di efficienza energetica e risparmio, che si riscontra in numerose misure/iniziative nazionali e sovranazionali in questa direzione.

Non mancano comunque driver che sostengono la crescita del settore industriale in alcuni paesi, come ad esempio lo sviluppo dell’industria delle batterie, nonché di quella bellica. Tendenze espansive che solo in parte sono in grado di assorbire gi effetti che l’incerto scenario macroeconomico e geopolitico produce sul settore. Per quanto riguarda quello della logistica e dei magazzini, la fase di ripiegamento deve essere interpretata anche considerando il rapidissimo sviluppo registrato durante la pandemia, quando l’impennata dello shopping on line ha rivoluzionato le strategie di gestione dei magazzini, passando da un approccio “just in time” a quello “just in case”. Molto variabile da paese a paese la dinamica del settore degli uffici che, come detto, partendo con un saldo negative di oltre 9 miliardi rispetto al 2019, rimarrà sugli stessi livelli alla fine dell’arco previsionale in osservazione. Si cita il caso dei Paesi Bassi, il paese con la più importante crescita complessiva, spiegata da un importante aumento dei permessi legati ai livelli storicamente bassi su cui il settore si era attestato nonché ad un tendenziale superamento della forte incertezza legata alla possibilità di tornare a lavorare in presenza. Quanto al settore degli immobili commerciali, quello che in assoluto ha registrato la contrazione più grave dal 2019 al 2023 (-18%) e che guadagnerà appena il 2% nei prossimi tre anni, si ritiene che l’attività inizia a riprendersi dopo i fortissimi tagli nella fase pandemica, ma le condizioni debitorie di molte imprese, insieme al clima incerto di questi anni, non favoriscono investimenti di larga scala.

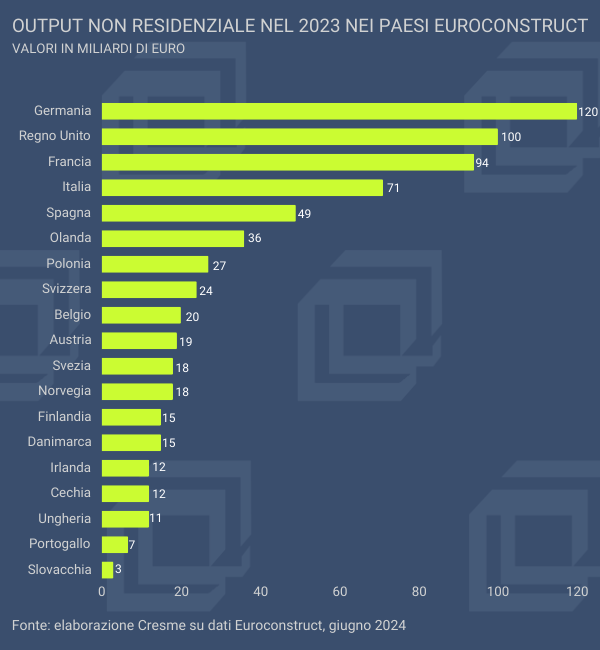

Infine un accenno ai mercati nazionali, con quello tedesco, il più grande con un livello di produzione settoriale pari a 120 miliardi nel 2023, che tra i cinque big è quello con la performance più fiacca, rimanendo stagnante tra il 2023 e il 2026. Quadro solo leggermente migliore per il secondo mercato, quello francese, per il quale è prevista una modestissima crescita, inferiore al 2% complessivo tra il 2023 e il 2026 (+1,6%). Aspettative più positive per il mercato inglese (+3,8%) e poi per quello spagnolo (+2,5%) entrambi comunque con una crescita cumulata inferiore a quella stimata per il mercato italiano. Tra gli altri paesi, particolarmente vivaci i nordici (Danimarca, Finlandia, Norvegia e Svezia), in espansione del 5%, così come i mercati dell’Europa dell’est, ad eccezione dell’Ungheria, che frena la corsa del gruppo, trainato dalla Polonia.